Tin mới

Theo quy định pháp luật, lãnh bảo hiểm thất nghiệp xong bao lâu mới đóng tiếp được? Cùng tham khảo bài viết sau của Đức...

Để NLĐ hưởng chế độ mai táng và tử tuất khi bị tai nạn trong sinh hoạt (điện giật tại nhà) chưa đóng BHXH đủ 15 năm với...

Theo quy định pháp luật, tổng thời gian đóng bảo hiểm bao nhiêu tháng thì mới được hưởng TCTN? Cùng Đức Minh tham khảo...

Tháng 3/2026 sẽ không chi trả lương hưu, trợ cấp BHXH cho người lao động trên cả nước (bao gồm nhận tiền mặt và nhận...

Đối với các doanh nghiệp trong lĩnh vực xây lắp hiện nay, giá thành là thì chỉ tiêu kinh tế vô cùng quan trọng, nó...

Chủ đề tìm nhiều

Các bước kê khai bổ sung điều chỉnh thuế GTGT - Kế toán Đức Minh

Hướng dẫn cách kê khai bổ sung điều chỉnh thuế GTGT khi phát hiện có sai sót như: Kê khai điều chỉnh tăng – giảm thuế GTGT, kê khai sai số tiền thuế, bỏ sót quên không kê khai hoá đơn mới nhất.

I. NGUYÊN TẮC KÊ KHAI BỔ SUNG THUẾ GTGT

- Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế thanh, kiểm tra thuế.

->> Nguyên tắc chung:

Sai Đâu Sửa Đấy

(Sai chỉ tiêu nào của tờ khai kỳ nào vào tờ khai đó sửa lại cho đúng).

+ Các sai sót như:

- Kê khai thừa hoặc thiếu hoá đơn đầu ra, đầu vào, quên không kê khai hoá đơn (bỏ sót hoá đơn không kê khai)

- Kê khai số tiền, sai thuế thuế suất, sai tiền thuế....

Chú ý: Kể từ ngày 1/1/2014 theo khoản 8 điều 14 Thông tư 219/2013/TT-BTC thì:

II. SAI SÓT HOÁ ĐƠN ĐẦU VÀO

- Kê khai sót hoá đơn đầu vào, các bạn được kê khai, khấu trừ bổ sung vào thời điểm nào cũng được, trước khi cơ quan thuế công bố quyết định thanh kiểm kiểm tra.

VD: Quý 2/2021 bạn phát hiện có 1 hoá đơn ĐẦU VÀO ngày 28/4/2020 chưa kê khai vào quý 2/2020 -> Thì bạn kê khai vào Quý hiện tại phát hiện (Kê khai vào quý 2/2021).

- Kê khai sai hoá đơn đầu vào xử lý như TH2 dưới đây.

III. SAI SÓT HOÁ ĐƠN ĐẦU RA

- Kê khai sai sót đơn đầu ra: Thì phải kê khai vào kỳ xuất hoá đơn.

VD: Quý 2/2021 các bạn phát hiện có 1 hoá đơn ĐẦU RA ngày 28/3/2021 chưa kê khai vào quý 1/2021 -> Thì các bạn phải kê khai điều chỉnh bổ sung lại Quý xuất hoá đơn (Kê khai điều chỉnh bổ sung quý 1/2021).

IV. HƯỜNG DẪN CÁCH KÊ KHAI ĐIỀU CHỈNH BỔ SUNG THUẾ GTGT

Nếu phát hiện kê khai sai lần đầu tiên ngay cả khi còn và đã hết hạn nộp tờ khai, Công ty phải lập HSKT bổ sung điều chỉnh:

Cách xử lý như sau:

Bước 1: Đăng nhập vào phần mềm HTKK - > Chọn "Tờ khai quý 1/2021" -> “Tờ khai bổ sung”

Bước 2: Thực hiện kê khai bổ sung điều chỉnh như sau:

1. Trường hợp kỳ trước quên không nhập số thuế GTGT còn được khấu trừ chuyển sang thì sửa tại Chỉ tiêu [22]

VD: Cty A có: Tờ khai chính thức quý 4/2020 có Chỉ tiêu 43 là: 2.000.000 (Số thuế GTGT còn được khấu trừ chuyển kỳ sau).

- Nhưng vì cài lại máy tính nên khi kê khai Tờ khai quý 1/2021 sẽ không xuất hiện Chỉ tiêu 22 là: 2.000.000 (Và Cty A cũng không nhập số tiền 2.000.000 đồng vào đây) -> Như vậy là kê khai sai.

Cách xử lý: -> Mở Tờ khai bổ sung Quý 1/2021 (như hướng dẫn trên Bước 1) -> Sửa lại Chỉ tiêu 22 = 2.000.000 -> Sau đó ấn "Tổng hợp KHBS" -> Tiếp nữa "Xử lý số liệu như Bước 3 bên dưới"

2. Trường hợp kê khai sai hóa đơn đầu vào:

- Kê khai điều chỉnh tăng/giảm trực tiếp trên 3 chỉ tiêu là: Chỉ tiêu [23], [24] và [25].

Ví dụ: Quý 1/2021 các bạn kê khai Tờ khai với các số liệu như sau:

[23] = 25.980.000

[24] = 2.598.000

[25] = 2.598.000

=> Nhưng đến ngày 4/5/2021 thì phát hiện là kê khai sai số tiền trên hóa đơn đầu vào, cụ thể là Thiếu số tiền hàng 2.000.000, thuế GTGT: 200.000.

Cách xử lý:

-> Mở Tờ khai bổ sung Quý 1/2021 (như hướng dẫn trên Bước 1) -> Sửa lại Chỉ tiêu 23, 24, 25 (Vì là kê khai thuế -> Nên bây giờ phải cộng thêm vào)

- Như vậy các bạn điều chỉnh tăng ở 3 chỉ tiêu như sau:

[23] = 25.980.000 + 2.000.000

[24] = 2.598.000 + 200.000

[25] = 2.598.000 + 200.000 (Nếu là công ty KD mặt hàng chịu thuế và không chịu thuế nên 24 và 25 có thể sẽ khác nhau vì phải phân bổ số thuế GTGT dùng chung. Nếu là công ty chỉ KD mặt hàng chịu thuế thì 24 và 25 sẽ bằng nhau)

=> Sau khi điều chỉnh, bổ sung xong các bạn bấm "Tổng hợp KHBS" -> Và xử lý số liệu như bước 3 bên dưới.

3. Nếu sai sót là hóa đơn đầu ra:

- Kê khai điều chỉnh tăng/ giảm trực tiếp trên các chỉ tiêu từ: Chỉ tiêu [26] đến [32a]. (Theo các mức thuế suất trên hoá đơn)

VD: Quý 1/2021 các bạn kê khai trên Tờ khai số liệu như sau:

[32] = 435.345.000

[33] = 43.534.500

=> Nhưng đến ngày 4/5 thì phát hiện là kê khai sai 1 hóa đơn đầu ra, cụ thể là kê khai thừa: 2.000.000, thuế GTGT là 10%: 200.000.

- >>Cách xử lý:

- Mở Tờ khai bổ sung Quý 1/2021 (như hướng dẫn trên Bước 1) -> Sửa lại Chỉ tiêu 32 và 33 (Vì thuế suất 10%. Và do kê khai thừa -> Bây giờ phải kê khai giảm xuống)

- Các bạn điều chỉnh giảm giảm tiêu 32 và 33 như sau:

[32] = 435.345.000 - 2.000.000

[33] = 43.534.500 - 200.000

=> Sau khi điều chỉnh, bổ sung xong các bạn bấm "Tổng hợp KHBS" -> Và xử lý số liệu như bước 3 bên dưới.

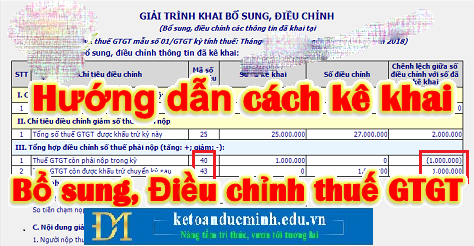

Bước 3:

- Sau khi các bạn đã bấm "Tổng hợp KHBS" -> Tiếp đó các bạn Click vào ship “KHBS” (Bản Giải trình khai bổ sung, điều chỉnh) phía dưới (bên cạnh Tờ khai), để xử lý kết quả sau khi khai bổ sung:

Xử lý số liệu ở Chi tiêu [40] và [43]:

1. Nếu [40] > 0 (Không có ngoặc đơn -> Tức là tăng số tiền thuế phải nộp)

- Tức là nộp thiếu -> Phải đi nộp thêm tiền thuế GTGT -> Đi nộp số tiền thuế đó và tiền phạt chậm nộp tiền thuế (Phần mềm đã tự tính số ngày chậm nộp và số tiền phạt ở dưới phần B trên Bản giải trình)

2. Nếu [40] < 0 (Nằm trong ngoặc đơn () -> Làm giảm tiền thuế phải nộp):

- Tức là các bạn đang nộp Thừa thuế GTGT -> Các bạn được Bù trừ với số tiền thuế phải nộp của các kỳ tiếp theo.

Lưu ý: Các bạn tự theo dõi khoản này bên ngoài, nếu kỳ sau phát sinh số thuế phải nộp thì tự trừ đi bên ngoài. Tức là không được nhập vào Chỉ tiêu [38] của kỳ hiện tại.

3. Nếu [43] > 0 (Không có ngoặc đơn -> Tăng số thuế GTGT được khấu trừ):

- Nhập số tiền thuế đó vào Chỉ tiêu [38] của kỳ hiện tại.

Ví dụ: Công ty B, quý 1/2021 có số tiền thuế GTGT phải nộp là 2.000.000 vnđ.

- Nhưng sang đến Quý 2/2021 thì phát hiện kê khai sai 1 hoá đơn đầu vào: Giá trị là: 50.000.000, tiền thuế là: 5.000.000 -> Nhưng lại kê khai vào:

Chỉ tiêu 23: 5.000.000.

Chỉ tiêu 24: 500.000.

Chỉ tiêu 25: 500.000.

-> Tức là kê khai thiếu -> Bây giờ phải cộng thêm số tiền thuế đó vào.

Cách xử lý:

- Vào tờ khai Quý 1/2021 lựa chọn "Tờ khai bổ sung". Và sửa trực tiếp trên các Chi tiêu [23], [24], [25] -> Cộng thêm số tiền kê khai thiếu vào.

- Sau khi kê khai điều chỉnh xong -> Bấm vào "Tổng hợp KHBS" -> Sang phụ lục "KHBS" thì xuất hiện Chỉ tiêu [43] là : 3.000.000 đồng (Không nằm trong ngoặc, tức là > 0, giá trị dương)

=> Tiếp đó: Mở Tờ khai lần đầu Quý 2/2021 -> Nhập số tiền 3.000.000 và8o Chỉ tiêu [38] của tờ khai thuế GTGT Quý 2/2021

4. Nếu [43] < 0 (Nằm trong ngoặc đơn () -> Giảm số thuế GTGT được khấu trừ):

- Nhập số tiền thuế xuất hiện ở Chỉ tiêu 43 trên phụ lục KHBS đó vào Chỉ tiêu [37] trên tờ khai trên tờ khai thuế GTGT của kỳ hiện tại.

-> Cùng với ví dụ trên ở phần 3 bên trên -> Nhưng sau khi kê khai điều chỉnh bổ sung xong -> Bấm vào "Tổng hợp KHBS".

-> Sang phụ lục "KHBS" thì xuất hiện Chỉ tiêu [43] là : (3.000.000) vnđ (Nằm trong ngoặc, tức là < 0, giá trị âm)

=> Tiếp đó: Mở Tờ khai lần đầu Quý 2/2021 -> Nhập số tiền 3.000.000 vào Chỉ tiêu [37] của tờ khai thuế GTGT Quý 2/2021.

Trên đây là toàn bộ hướng dẫn về kê khai bổ sung điều chỉnh thuế GTGT.

Các bạn tham khảo thêm bài viết liên quan tại đây:

Hướng dẫn việc khai bổ sung tờ khai thuế GTGT khi phát hiện sai xót

Hoàn thuế GTGT các trường hợp được hoàn thuế GTGT

Chúc các bạn thành công!

Với mục tiêu “Sự thành công của học viên là niềm tự hào của Đức Minh”, Công ty đào tạo kế toán và tin học Đức Minh là nơi đào tạo kế toán thực tế và tin học văn phòng uy tín và chuyên nghiệp nhất Hà Nội hiện nay. Đức Minh luôn sẵn sàng hỗ trợ hết mình vì học viên, luôn đồng hành cùng học viên trên bước đường đi tới thành công.

Lịch học dạy kèm linh động từ thứ 2 đến thứ 7 hàng tuần cho tất cả các học viên:

Ca 1: Từ 8h -> 11h30 * Ca 2: Từ 13h30 -> 17h * Ca 3: Từ 18h -> 20h

Bảng giá khóa họcTỔ CHỨC THI VÀ CẤP CHỨNG CHỈ CỦA VIỆN KẾ TOÁN ĐỨC MINH

Mọi chi tiết vui lòng liên hệ:

HỌC VIỆN ĐÀO TẠO KẾ TOÁN - TIN HỌC ĐỨC MINH

HÀ NỘI

Cơ Sở 1: Tầng 2 - Tòa nhà B6A Nam Trung Yên - đường Nguyễn Chánh – Cầu Giấy HN - 0339.156.806

Cơ Sở 2: P902 tầng 9 tòa Licogi 12 . Số 21 Đại Từ - Đại Kim ( đối diện khu chung cư Eco Lake View) - Hoàng Mai - Hà Nội. ĐT / ZALO: 0342.254.883

Cơ Sở 3: Phòng 504, chung cư H1-3 Thanh Xuân Nam, đầu ngõ 445 Nguyễn Trãi, Thanh Xuân, Hà Nội - 0339.421.606

HỒ CHÍ MINH

Cơ Sở 1: 537/41 Nguyễn Oanh, p 17, Gò Vấp, Hồ Chí Minh - 0972 711 886

BÀI VIẾT LIÊN QUAN

- Bị tai nạn lao động do lỗi của mình, người lao động được hưởng chế độ gì? Kế toán Đức Minh. (22/07)

- Cách tính thuế khi cho thuê nhà 2021 mới nhất – Kế toán Đức Minh (21/07)

- Những điều cần biết về kế toán quản trị trong doanh nghiệp-Kế Toán Đức Minh (21/07)

- Nộp hồ sơ hưởng Thất nghiệp và Khai báo việc làm Online do dịch Covid-19 – KTĐM (21/07)

- Hộ kinh doanh muốn nhận gói hỗ trợ 26000 tỷ thì cần điều kiện gì?– KTĐM (20/07)

- Thủ tục hưởng chế độ thai sản mới nhất 2021 – Kế toán Đức Minh. (19/07)

- Thời gian nghỉ làm do tai nạn lao động có được đóng bảo hiểm? Kế toán Đức Minh. (17/07)

- Mức thuế suất của hộ, cá nhân kinh doanh từ 01.08.2021 – Kế toán Đức Minh. (17/07)

- Làm ở thành phố, về quê nhận bảo hiểm thất nghiệp được không? Kế toán Đức Minh. (17/07)

- 3 thông tin DN cần nắm chắc nếu thuê lao động nước ngoài – Kế toán Đức Minh. (17/07)