Tin mới

Thu nhập vãng lai dưới 2 triệu đồng có phải nộp thuế TNCN không? Đây là câu hỏi được rất nhiều người lao động thời vụ,...

Trường hợp các bên đã ký kết hợp đồng vay tiền nhưng chưa nhận được tiền xảy ra rất nhiều trên thực tế. Bài viết dưới...

lợi nhuận trước thuế phản ánh tổng số lợi nhuận kế toán thực hiện trong năm báo cáo của doanh nghiệp trước khi trừ chi...

Ngày 19/4/2024, Cục Thuế tỉnh Đồng Nai đã ban hành Công văn 2710/CTDON-TTHT cảnh báo hành vi lợi dụng thông tin cá nhân...

Bước cuối cùng của giao kết hợp đồng điện tử là ký hợp đồng. Tuy nhiên, tùy vào thỏa thuận sử dụng loại chữ ký nào mà...

Chủ đề tìm nhiều

Cách hạch toán các khoản giảm trừ doanh thu theo Thông tư 133 mới nhất “Tài khoản 511 thay thế tài khoản 521”

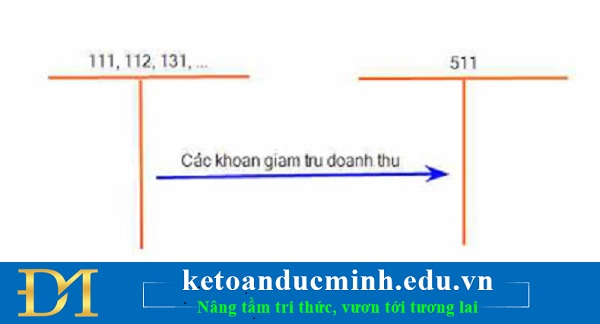

Với sự ra đời của thông tư 133 thì một số tài khoản cũ đã được thay thế bằng những tài khoản mới. Trong đó, có tài khoản 521- tài khoản giảm trừ doanh thu đã bị xóa bỏ, thay vào đó là các khoản chiết khấu, giảm giá hàng bán, hàng bán bị trả lại được ghi giảm trực tiếp vào bên nợ tài khoản 511- Doanh thu bán hàng và cung cấp dịch vụ. Cách hạch toán các khoản giảm trừ doanh thu theo Thông tư 133 có gì thay đổi? Chúng ta cùng tìm hiểu qua bài viết sau của Kế toán Đức Minh.

1. Sử dụng tài khoản 511 hạch toán giảm trừ doanh thu thay thế tài khoản 521

- Nội dung: Phản ánh các khoản doanh thu và các khoản giảm trừ doanh thu phát sinh trong kỳ kế toán.

Sử dụng tài khoản 511 hạch toán giảm trừ doanh thu thay thế tài khoản 521

+ Bên Nợ:

Phản ánh các khoản giảm trừ doanh thu như giảm giá hàng bán, chiết khấu thương mại, hàng bán bị trả lại phát sinh trong kỳ.

Phản ánh doanh thu kết chuyển sang tài Khoản xác định kết quả kinh doanh cuối kỳ.

+ Bên Có:

Phản ánh các khoản doanh thu từ cung cấp sản phẩm, hàng hóa, dịch vụ… phát sinh trong kỳ kế toán của doanh nghiệp.

Tài khoản 511 không có số dư cuối kỳ.

2. Các khoản giảm trừ doanh thu theo Thông tư 133

Các khoản giảm trừ doanh thu theo Thông tư 133

- Chiết khấu thương mại: là khoản người bán giảm trừ cho người mua khi người mua với số lượng lớn hoặc mua đạt được một doanh số nào đó. Hoặc theo chính sách kích thích bán hàng của doanh nghiệp trong từng giai đoạn.

- Hàng bán bị trả lại: Cũng là một khoản làm giảm doanh thu bán hàng của doanh nghiệp trong kỳ. Hàng bán bị trả lại trong trường hợp doanh nghiệp cung cấp hàng hóa sai quy cách, phẩm chất, kích cỡ… so với hợp đồng kinh tế.

- Giảm giá hàng bán: Doanh nghiệp giảm giá hàng bán khi hàng của doanh nghiệp gần hết date, doanh nghiệp muốn tiêu thụ hết hàng tồn kho … Giảm giá hàng bán cũng làm doanh thu bán hàng và cung cấp dịch vụ của doanh nghiệp bị giảm.

3. Cách hạch toán các khoản giảm trừ doanh thu theo Thông tư 133 mới nhất

Cách hạch toán các khoản giảm trừ doanh thu theo Thông tư 133 mới nhất

a. Doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ:

Doanh nghiệp chiết khấu thương mại cho khách hàng:

Nợ TK 511: Phần chiết khấu cho khách hàng chưa thuế GTGT

Nợ TK 333: Phần thuế GTGT trên giá trị hàng chiết khấu cho khách hàng.

Có TK 131: Tổng giá trị chiết khấu cho khách hàng.

Doanh nghiệp giảm giá hàng bán cho khách hàng

Nợ TK 511: Giá trị giảm giá hàng bán cho khách hàng chưa có thuế GTGT

Nợ TK 333: Phần thuế GTGT trên giá trị giảm giá hàng bán

Có TK 131: Tổng giá trị giảm giá hàng bán.

Doanh nghiệp chấp nhận nhận lại hàng đã bán

Nợ Tk 511: Giá trị hàng đã bán bị trả lại chưa có thuế GTGT

Nợ TK 333: Phần thuế GTGT của số hàng đã bán bị trả lại

Có TK 131: Tổng giá trị hàng bán bị trả lại.

b. Doanh nghiệp tính thuế GTGT theo phương pháp trực tiếp:

Doanh nghiệp chiết khấu thương mại cho khách hàng:

Nợ TK 511: Phần chiết khấu cho khách hàng chưa thuế GTGT

Có TK 131: Tổng giá trị chiết khấu cho khách hàng.

Doanh nghiệp giảm giá hàng bán cho khách hàng

Nợ TK 511: Giá trị giảm giá hàng bán cho khách hàng chưa có thuế GTGT

Có TK 131: Tổng giá trị giảm giá hàng bán.

Doanh nghiệp chấp nhận nhận lại hàng đã bán

Nợ Tk 511: Giá trị hàng đã bán bị trả lại chưa có thuế GTGT

Có TK 131: Tổng giá trị hàng bán bị trả lại.

* Lưu ý:

- Các khoản giảm giá, chiết khấu thương mại là giá đã giảm trừ trên hóa đơn (giá bán là giá đã giảm, trừ- doanh thu thuần) thì không phải ghi nợ vài tài khoản 511.

- Chỉ khi các khoản giảm trừ chưa thể hiện giảm giá trên hóa đơn (xuất riêng hóa đơn giảm giá), hàng bán bị trả lại thì mới được ghi giảm doanh thu bán hàng (ghi nợ TK 511).

- Ngọc Anh –

>>> Mẫu theo dõi tình hình Kế toán các khoản giảm trừ doanh thu

>>> Khái niệm, cách hạch toán các khoản giảm trừ doanh thu theo thông tư 200

Với mục tiêu “Sự thành công của học viên là niềm tự hào của Đức Minh”, Công ty đào tạo kế toán và tin học Đức Minh là nơi đào tạo kế toán thực tế và tin học văn phòng uy tín và chuyên nghiệp nhất Hà Nội hiện nay. Đức Minh luôn sẵn sàng hỗ trợ hết mình vì học viên, luôn đồng hành cùng học viên trên bước đường đi tới thành công.

Lịch học dạy kèm linh động từ thứ 2 đến thứ 7 hàng tuần cho tất cả các học viên:

Ca 1: Từ 8h -> 11h30 * Ca 2: Từ 13h30 -> 17h * Ca 3: Từ 18h -> 20h

Bảng giá khóa họcTỔ CHỨC THI VÀ CẤP CHỨNG CHỈ CỦA VIỆN KẾ TOÁN ĐỨC MINH

Mọi chi tiết vui lòng liên hệ:

HỌC VIỆN ĐÀO TẠO KẾ TOÁN - TIN HỌC ĐỨC MINH

Cơ Sở 1: Tầng 2 - Tòa nhà B6A Nam Trung Yên - đường Nguyễn Chánh – Cầu Giấy HN - 0339.156.806

Cơ Sở 2: P902 tầng 9 tòa Licogi 12 . Số 21 Đại Từ - Đại Kim ( đối diện khu chung cư Eco Lake View) - Hoàng Mai - Hà Nội. ĐT / ZALO: 0342.254.883

Cơ Sở 3: Tầng 2, Nhà số 2, Ngõ 4 - Đường Nguyễn Khuyến - Văn Quán - Hà Đông - Hà Nội - 0339.421.606

BÀI VIẾT LIÊN QUAN

- Thế nào là tài sản cố định thuê tài chính? Cách hạch toán tài sản cố định thuê tài chính (25/09)

- Cách viết giấy uỷ nhiệm chi chuẩn xác nhất - Kế toán Đức Minh. (25/09)

- Hướng dẫn nộp phí môn bài năm 2017 qua mạng – Kế toán Đức Minh (21/09)

- Dịch vụ vận tải quốc tế và dịch vụ của ngành hàng không, hàng hải được hưởng thuế suất thuế GTGT 0% khi nào?- Kế toán Đức Minh (21/09)

- Doanh nghiệp có được được nộp lại báo cáo tài chính khi phát hiện sai sót không? (20/09)

- Những trường hợp không được áp dụng thuế suất 0% mà kế toán hay nhầm lẫn và mắc phải- Kế toán Đức Minh. (19/09)

- Giải cứu ác mộng “Thu hồi công nợ" cho dân kế toán bằng những bí quyết sau (19/09)

- Các loại chứng từ kế toán trong ngân hàng - Kế toán Đức Minh (15/09)

- Khi nào thì không phải xuất hóa đơn khi mua hàng hóa, dịch vụ? – Kế toán Đức Minh (14/09)

- Sự khác nhau giữa công việc của kế toán trưởng với giám đốc tài chính - KTĐM (13/09)

_thumb.jpg)